Банкротство

физических лиц в Екатеринбурге

Тысячи наших клиентов по всей стране уже избавились от долгов. Узнайте

и вы решение своих проблем прямо сейчас.

Мы избавим Вас от:

на семью

с кредиторами

от коллекторов

за рубеж

и личных вещей

имущества на торгах

прав и ареста ТС

в жилище

свой вопрос

филиалы компании

свои долги в неделю

своего дела

помощь заемщикам

Немного о нас

Наша работа в антиколлекторской сфере началась еще в 2014 году в составе иной компании, которая уже прекратила свою деятельность на рынке данных услуг. Нельзя сказать, что этот опыт был неудачным. Да, партнерство протянулось недолго. Да, юристов не хватало и были недовольные клиенты. Но именно этот факт и подтолкнул нас к созданию собственной компании, основанной на совершенно других принципах.

Наши сильные стороны – это ответственная оперативная работа юридического отдела и внимательное отношение к клиенту. Наши сотрудники имеют многолетний опыт юридической работы в судебных инстанциях и ФССП. Некоторые из них являются бывшими сотрудниками служб безопасности банков, поэтому не понаслышке знакомы со всеми подводными камнями и тонкостями системы кредитования. Все это позволяет нам существовать и развиваться на протяжении многих лет.

Как мы работаем

Вы оставляете заявку по номеру телефона 8 (900) 526 27 80, через мессенджеры или заполняете форму на сайте

Мы связываемся с Вами, уточняем детали по Вашему вопросу и проводим полный анализ по ситуации

Исходя из полученных данных, проводим оценку по стоимости “под ключ”. При необходимости предлагаем рассрочку

После согласования стоимости и условий заключаем с Вами договор, где четко закрепляем результат сотрудничества

Стоимость банкротства

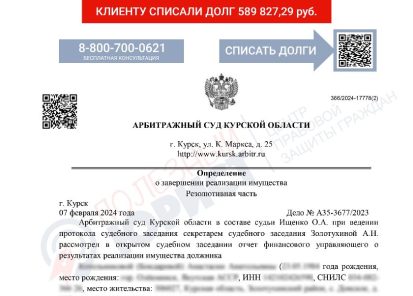

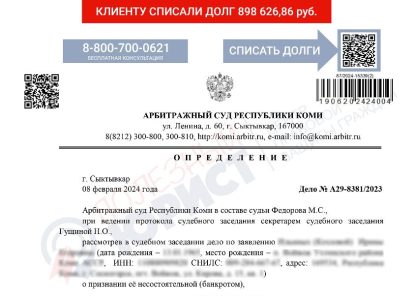

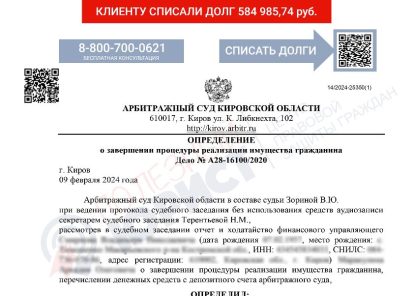

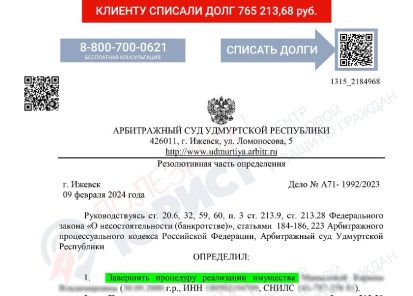

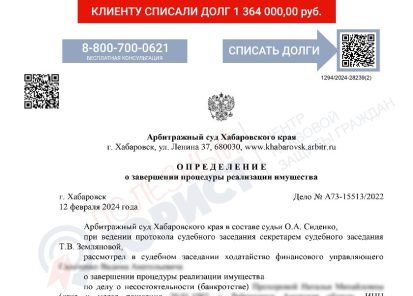

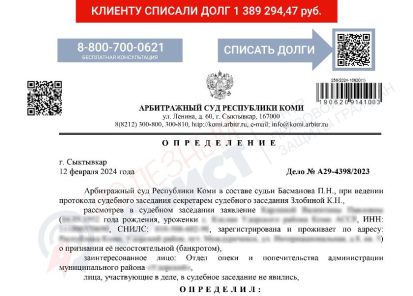

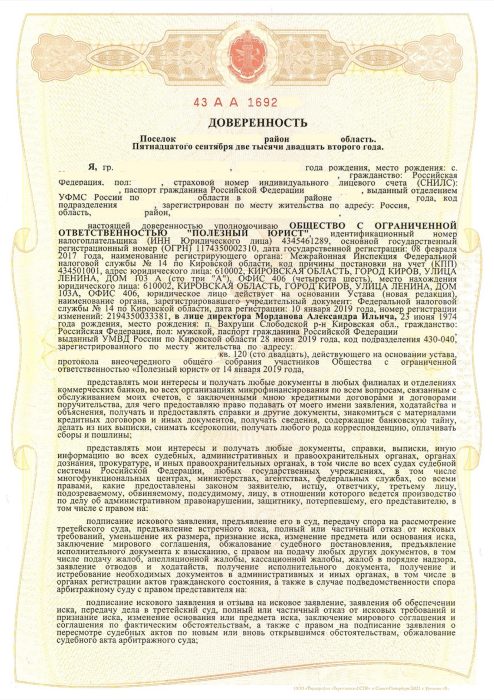

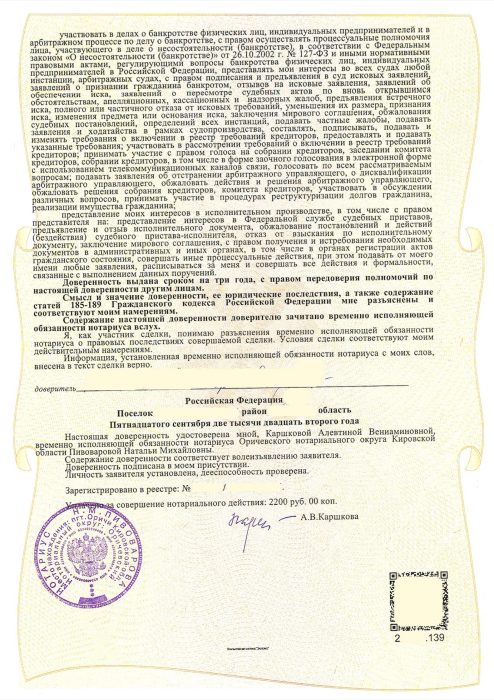

Судебные решения

Наша команда

Евгений Матушкин

Учредитель компании

Евгений Матушкин

Учредитель компании

Александр Морданов

Директор компании

Александр Морданов

Директор компании

Александр Поляков

Исполнительный директор

Александр Поляков

Исполнительный директор

Олеся Решетова

Специалист коммуникационного отдела

Олеся Решетова

Специалист коммуникационного отдела

Павел Братухин

Руководитель отдела по работе с клиентами

Павел Братухин

Руководитель отдела по работе с клиентами

Дмитрий Рылов

Руководитель отдела по работе с клиентами

Дмитрий Рылов

Руководитель отдела по работе с клиентами

Алина Горева

Руководитель отдела по работе с клиентами

Алина Горева

Руководитель отдела по работе с клиентами

Екатерина Зыкина

Руководитель отдела по работе с клиентами

Екатерина Зыкина

Руководитель отдела по работе с клиентами

Владислав Стрельников

Руководитель общего юридического отдела

Владислав Стрельников

Руководитель общего юридического отдела

Елена Носкова

Руководитель банкротного отдела

Елена Носкова

Руководитель банкротного отдела

Владимир Колосов

Юрист общего отдела

Владимир Колосов

Юрист общего отдела

Дмитрий Логинов

Юрист общего отдела

Дмитрий Логинов

Юрист общего отдела

Евгения Кускова

Юрист общего отдела

Евгения Кускова

Юрист общего отдела

Александр Мизгирев

Юрист общего отдела

Александр Мизгирев

Юрист общего отдела

Айрат Гарифов

Юрист банкротного отдела

Айрат Гарифов

Юрист банкротного отдела

Кира Князева

Юрист банкротного отдела

Кира Князева

Юрист банкротного отдела

Виктория Парфёнова

Специалист по логистике

Виктория Парфёнова

Специалист по логистике

Анна Машковцева

Юрист банкротного отдела

Анна Машковцева

Юрист банкротного отдела

Татьяна Седунова

Юрист банкротного отдела

Татьяна Седунова

Юрист банкротного отдела

Ксения Гончарова

Юрист банкротного отдела

Ксения Гончарова

Юрист банкротного отдела

Анна Маракулина

Юрист банкротного отдела

Анна Маракулина

Юрист банкротного отдела

Валентина Карачева

Юрист банкротного отдела

Валентина Карачева

Юрист банкротного отдела

Юлия Старикова

Специалист по исковым заявлениям на банкротство

Юлия Старикова

Специалист по исковым заявлениям на банкротство

Георгий Малышев

Юрист банкротного отдела

Георгий Малышев

Юрист банкротного отдела

Мария Кряжева

Юрист банкротного отдела

Мария Кряжева

Юрист банкротного отдела

Анастасия Страбыкина

Специалист по взаимодействию с Арбитражным судом

Анастасия Страбыкина

Специалист по взаимодействию с Арбитражным судом

Яна Черезова

Юрист

Яна Черезова

Юрист

Ирина Третникова

Юрист

Ирина Третникова

Юрист

Павел Голуб

Юрист

Павел Голуб

Юрист

Надежда Чащина

Специалист по работе с юридическими лицами

Надежда Чащина

Специалист по работе с юридическими лицами

Елизавета Горячева

Менеджер по работе с клиентами

Елизавета Горячева

Менеджер по работе с клиентами

Наталья Гулина

Менеджер по работе с клиентами

Наталья Гулина

Менеджер по работе с клиентами

Евгения Ситникова

Менеджер по работе с клиентами

Евгения Ситникова

Менеджер по работе с клиентами

Светлана Таранова

Менеджер по работе с клиентами

Светлана Таранова

Менеджер по работе с клиентами

Мария Буторина

Менеджер по работе с клиентами

Мария Буторина

Менеджер по работе с клиентами

Екатерина Новоселова

Менеджер по работе с клиентами

Екатерина Новоселова

Менеджер по работе с клиентами

Маргарита Ожиганова

Менеджер по работе с клиентами

Маргарита Ожиганова

Менеджер по работе с клиентами

Ирина Елькина

Менеджер по работе с клиентами

Ирина Елькина

Менеджер по работе с клиентами

Данил Горюшин

Менеджер по работе с клиентами

Данил Горюшин

Менеджер по работе с клиентами

Дмитрий Криницын

Менеджер по работе с клиентами

Дмитрий Криницын

Менеджер по работе с клиентами

Надежда Максимова

Менеджер по работе с клиентами

Надежда Максимова

Менеджер по работе с клиентами

Лариса Алыпова

Менеджер по работе с клиентами

Лариса Алыпова

Менеджер по работе с клиентами

Евгения Овсюкова

Менеджер по сопровождению клиентов

Евгения Овсюкова

Менеджер по сопровождению клиентов

Екатерина Гундиенкова

Менеджер по сопровождению клиентов

Екатерина Гундиенкова

Менеджер по сопровождению клиентов

Наталья Аликас

Руководитель отдела сопровождения клиентов

Наталья Аликас

Руководитель отдела сопровождения клиентов

Ульяна Дунина

Менеджер по сопровождению клиентов

Ульяна Дунина

Менеджер по сопровождению клиентов

Галина Устинова

Менеджер по сопровождению клиентов

Галина Устинова

Менеджер по сопровождению клиентов

Ойгуль Абдурахимова

Специалист по работе с клиентами

Ойгуль Абдурахимова

Специалист по работе с клиентами

Ксения Куваева

Маркетолог

Ксения Куваева

Маркетолог

Александр Куваев

IT-специалист

Александр Куваев

IT-специалист

Анна Сергеева

CMM-специалист

Анна Сергеева

CMM-специалист

Юлия Капустина

Маркетолог

Юлия Капустина

Маркетолог

Екатерина Степанова

Бухгалтер

Екатерина Степанова

Бухгалтер

Екатерина Бояринцева

Руководитель отдела найма сотрудников

Екатерина Бояринцева

Руководитель отдела найма сотрудников

Мария Халтурина

Специалист отдела найма сотрудников

Мария Халтурина

Специалист отдела найма сотрудников

Вячеслав Шалегин

юрист банкротного отдела

Вячеслав Шалегин

юрист банкротного отдела

Отзывы о нас

Стоимость услуги зависит от двух факторов:

- Количество кредиторов: чем больше участников, тем больше уведомлений, заседаний, споров и работы юриста.

- Состав имущества: каждый объект собственности, который нужно продать, требует затрат на публикации и госпошлину, торговую площадку и оценщика. Больше потов – больше затрат.

на консультацию юриста

Каких-то ощутимых последствий для большинства людей нет:

– вы не сможете в течении 3 лет после банкротства быть учредителем или директором юрлица;

– вы не можете в течении 5 лет повторно признаваться банкротом.

Для проведения процедуры банкротства через МФЦ должны соблюдаться ряд условий:

– сумма долга от 25 000 до 1 000 000 руб.;

– отсутствие какого-либо официального дохода.

При этом долги спишутся только по приостановленным исполнительным производствам. Более подробно о данной процедуре вы можете узнать на бесплатной юридической консультации, т.к. наша компания оказывает услуги и по сопровождению внесудебного банкротства.

На сегодняшний день банкротство – это единственный законный способ избавиться от долгов ПОЛНОСТЬЮ. Если данная процедура вам не подходит, существует также возможность избавиться от долгов ЧАСТИЧНО. И наша компания – одна из немногих, кто оказывает услугу по оптимизации кредитной задолженности. Благодаря данной юридической работе вы зафиксируете свой долг и будете платить "в рассрочку" комфортными платежами (не более 50% от официального дохода).

Юрист или адвокат при банкротстве физических лиц нужен в первую очередь для того, чтобы грамотно оценить перспективы вашего банкротства. Ведь банкротиться можно лишь раз в 5 лет. Юристы широкого профиля, зачастую, не обладают глубокими знаниями сложного и объемного Федерального закона «О несостоятельности (банкротстве)», а также судебной практикой по данным делам.

Контроль подготовки комплекта документов для подачи искового заявления, составление искового заявления исходя из кредитной ситуации заказчика, закрепление СРО с дальнейшим выбором финансового управляющего, организация собрания кредиторов с целью уведомления их о признании гражданина банкротом и списании всех его долговых обязательств.

Наши юридические услуги начинаются от 30 000 рублей. Стоимость зависит от типа банкротства (судебное или внесудебное), суммы долга и количества кредиторов. Также возможно предоставление комфортной рассрочки. Таким образом ваши платежи за услуги будут в разы ниже ваших очередных платежей по кредитам (которые вам также не нужно будет платить в случае обращения за юридической помощью)!

– гражданам, которые не готовы расстаться со своим имуществом (включая залоговое), т.к. будет реализовано все, кроме единственного жилья;

– гражданам, которые были привлечены к ответственности по статье 159 УК РФ за финансовое мошенничество;

– гражданам, которые совершали сделки за последние 3 года и не платили при этом по своим долгам. Например, если деньги с продажи имущества пошли не на погашение кредита, такую сделку могут оспорить, а объект выставить на продажу в счет погашения долга перед кредиторами.

На самом деле имеющиеся ограничения несущественные и вполне могут вас не коснуться:

1) В течение 5 лет нельзя повторно списать свои долги.

2) В течение 3 лет нельзя занимать руководящую должность в органе управления юридического лица (например, быть учредителем ООО).

3) В течение 5 и 10 лет нельзя занимать управляющую должность в кредитных и страховых организациях, негосударственных пенсионных фондах.

4) В течение 5 лет необходимо указывать статус своего банкротства, оформляя новые кредиты и займы.

Если ваш доход не позволяет исполнить обязательства перед всеми кредиторами в течении 3 лет и у вас отсутствуют фиктивные сделки с имуществом, мы гарантируем вам получение статуса «банкрот» с последующим списанием всех долгов.

Для этого вам необходимо заполнить бесплатную диагностику, достоверно указав в ней все сведения. Если по результатам диагностики наш специалист одобряет вам процедуру банкротства — можете не переживать за дальнейший результат. Все гарантии указаны в договоре. В случае неисполнения наших обязательств мы полностью возвращаем вам все деньги!

– пройти бесплатную процедуру диагностики, позволяющую определить перспективы списания долгов;

– заключить договор с компанией;

– получить от нас дальнейшие инструкции.

Да! Наше с вами общение может проходить дистанционно. Благодаря системе электронного правосудия мы можем предоставить вам услугу по банкротству в любой точке страны. Даже если в вашем городе ещё пока нет нашего представительства.

С 1 октября 2015 года у каждого гражданина Российской Федерации, согласно принятым изменениям в закон «О несостоятельности (банкротстве) от 26.10.2002 №127-ФЗ», появилась возможность перестать платить по своим кредиторским обязательствам в связи с невозможностью их исполнения.

Если ранее эта норма касалась только организаций, то теперь подать в суд на признание себя банкротом может любое физлицо, утратившее надежду расплатиться с ранее взятыми кредитами.

Более того, статья 213.4 п.1 Закона о банкротстве физических лиц гласит, что если сумма задолженностей по основному телу кредита и начисленным процентам превышает 500 тыс. руб., а возможности погасить их в срок нет, то физическое лицо или индивидуальный предприниматель должны заявить о своей неплатежеспособности. Вследствие этого они признаются банкротами по суду. В противном случае, к виновным применяются штрафные санкции за неисполнение Закона.

Согласно статье 213.6. п.3, для признания физлица банкротом достаточно даже одного признака, прописанного в документе. Это касается граждан, просрочивших плановые взносы более, чем на один месяц.

Обратите внимание, что иск может быть удовлетворен даже, в том числе, если в ходе судебного заседания выяснится, что у должника нет имущества, подлежащего взысканию, либо размер задолженности в совокупности превышает общую сумму по кредитному договору.

Таким образом, банкротство гражданина – это процедура, благодаря которой можно законодательно снять с себя все долговые обязательства и начать жить с чистого листа. Если вы оказались в безвыходной ситуации, и ваши финансовые возможности не позволяют выполнить ранее взятые на себя кредитные обязательства, то можно подать заявление о признании себя банкротом, воспользовавшись презумпцией неплатежеспособности.

Наша компания может сопроводить вас на данном пути, а также оказать услугу «Адвокат», которая защитит вас от общения с банками и коллекторами и поможет ускорить процедуру банкротства. Кредиторы видят, что дело находится в надежных руках, и понимают, что им нет смысла затягивать судебный процесс.

Что дает банкротство физического лица

Стандартная процедура банкротства физического лица позволяет доказать в судебном порядке невозможность погашения ранее взятых на себя кредитных или иных денежных обязательств (например, долги по коммунальным платежам, налоговые и прочие взносы). Существует также ряд обязательств, которые невозможно списать в результате банкротства. К ним относятся: алименты, возмещение вреда, причиненного жизни и здоровью, требование о выплате зарплаты, возмещение морального вреда и ряд других. Полный перечень можно найти в законе о Банкротстве физических лиц.

Условия и документы для банкротства физических лиц

Как уже говорилось, для того, чтобы начать процедуру необходимо единственное условие – это невозможность исполнять свои долговые обязательства перед кредиторами. Должник обязан подать соответствующее заявление в суд, приложив к нему необходимые первичные документы. В число основных входят: официальные кредитные договора либо другие бумаги, подтверждающие наличие договорных обязательств между сторонами, справки о статусе физического лица, его доходах, имеющемся имуществе и другие, в зависимости от конкретной ситуации. Также следует указать перечень обстоятельств, препятствующих погашению долга.

Заявление должно быть составлено грамотно, поскольку при неправильно оформленных документах его могут отклонить.

Преимущества банкротства

Преимущества банкротства

Многие должники не решаются на такой ответственный шаг как признание собственного банкротства, однако данная процедура ведет к реальному моральному и материальному освобождению от непосильных долгов.

Во-первых, гражданин полностью на законном основании прекращает платить по всем действующим кредитам, на момент возбуждения процедуры приостанавливаются все исполнительные производства и с должника снимаются ограничения на выезд за границу.

Также по отношению к сумме долга цена банкротства (даже с учетом затрат на юридическое сопровождение), как правило, в десятки раз ниже обязательств. Наш юридический штат расположен в г. Екатеринбург, поэтому стоимость юридических услуг намного ниже, чем в среднем по стране. В большинстве случаев общая цена банкротства «под ключ» не превышает 3-х очередных платежей по кредитам.

Тем не менее, прежде чем начать процедуру по списанию долгов, рекомендуется пройти бесплатную диагностику. Юрист определит перспективы списания долгов и исключит все возможные риски.

Этапы процедуры банкротства физ. лиц

После прохождения диагностики и заключения договора на банкротство начинается подготовительный этап. На данном этапе происходит оповещение всех кредиторов о невозможности должника исполнять свои долговые обязательства и его намерении подать иск на банкротство. Также подготавливаются все необходимые документы для подачи иска. Этим могут заниматься специалисты компании (на практике данный процесс занимает от 7 до 10 дней) либо сам должник, но в связи с неопытностью у него на это может уйти гораздо больше времени (в среднем от 1 до 3 месяцев).

После того, как собраны все справки и выписки, оплачены госпошлины и депозиты суда, составляется исковое заявление.

Следующий этап – это регистрация искового заявления на сайте Арбитражного суда. Суд рассматривает, соответствует ли иск регламенту, проверяет наличие всех необходимых документов и (если все хорошо) назначает дату заседания. На практике уже через 1,5-2 месяца гражданин получает статус «банкрот».

Далее в процесс вступает финансовый (арбитражный) управляющий, который проверяет достоверность предоставленной должником информации, его финансовое состояние, наличие (либо отсутствие) имущества и формирует финальный отчет.

Как правило, если у человека нет возможности исполнить все свои обязательства в течение 60 месяцев, ему назначается стадия реализации, которая завершается списанием долгов. В ином случае назначается стадия реструктуризации и разрабатывается план погашения долга. Если вы хотите избежать данного риска, еще до начала процедуры настоятельно рекомендуем пройти бесплатную диагностику, в результате которой опытный юрист определит все риски и перспективы списания долгов.

Судебное и внесудебное банкротство

Судебное и внесудебное банкротство

Помимо стандартной процедуры банкротства в Арбитражном суде, 1 сентября 2020 г. у граждан появилось право списать свои долги и без судебных разбирательств –путем обращения в офис МФЦ. Данная процедура бесплатная и более простая, однако, чтобы воспользоваться такой возможностью, необходимо соблюдение определенных условий:

- долг от 25 тысяч до 1 млн рублей;

- отсутствие имущества (кроме единственного жилья);

- отсутствие дохода;

- невозможность оплатить долг по исполнительному листу более 7 лет (для работающих граждан) либо более 1 года (для пенсионеров и граждан, получающих пособие по воспитанию ребенка);

- окончание исп.производства и возвращение исполнительного документа взыскателю на основании п.4 ч.1 статьи 46 Федерального закона от 2 октября 2007 года № 229-ФЗ «Об исполнительном производстве»;

- отсутствие неоконченных или непрекращенных исполнительных производств по взысканию денежных средств, возбужденных после возвращения исполнительного документа взыскателю.

Как мы видим, единственная категория граждан, подходящая под бесплатное банкротство через МФЦ, – это неработающие слои населения, у которых нет никакого имущества. К тому же у них спишутся только те долги, которые просужены, и по которым уже давно закрыты исполнительные листы в связи с невозможностью с них что-либо взыскать.

Судебное банкротство не предполагает никаких ограничений по сумме долга, источнику дохода, наличию имущества и главным условием для подачи искового заявления является невозможность гражданина исполнять свои долговые обязательства в полном объеме.

Последствия банкротства

Несмотря на то что банкротство физических лиц набирает популярность в последние годы, люди с опаской рассматривают данный способ избавления от своих долгов. Распространенный страх, который останавливает многих граждан от данного шага – это боязнь последствий данной процедуры. Однако, для большинства людей имеющиеся ограничения несущественные:

- В течение последующих 5 лет нельзя повторно списать свои долги.

- В течение 5 лет необходимо указывать статус своего банкротства, оформляя новые кредиты и займы. Кредит будут выдавать исходя из фактического дохода.

- В течение последующих 3 лет должник не вправе занимать должности в органах управления юридического лица (например, быть учредителем ООО). При этом есть возможность заниматься предпринимательской деятельностью как ИП.

- В течение последующих 5 лет нельзя занимать должности в органах управления страховой организации, управляющей компании инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда или микрофинансовой компании.

- В течение последующих 10 лет должник не вправе занимать должности в органах управления кредитной организации.

Больше никаких ограничений по закону не предусмотрено. Гораздо важнее то, что после процедуры банкротства вы можете продолжать работать и при этом не отдавать более половины своего дохода банкам и жить спокойной жизнью. Если вам необходима юридическая помощь в решении своих кредитных проблем – оставляйте заявку на сайте, и наши опытные специалисты ответят на все интересующие вопросы, а бесплатная диагностика позволитопределить перспективы списания долгов и предоставить гарантию в договоре.